货币供应新方式:近忧与远虑

2016年以来,我国的货币供应呈现出与过去截然不同的方式:央行极少动用法定存款准备金率工具(2016年仅有一次降准),却大量使用了各种创新工具,如常备借贷便利(SLF)、中期借贷便利(MLF)、抵押补充贷款(PSL)及其他公开市场操作来提供银行间市场流动性。2017年初,央行还推出临时流动性便利(TLF)来缓解短期的流动性紧张。据统计,2016年央行通过逆回购向市场投放的流动性共计约25万亿元,是2015年的6.66倍;通过MLF向市场投放的流动性共计5.52万亿,是2015年的2.41倍。

在汇率预期不稳、资产价格高企的宏观背景下,上述创新工具确实能在一定程度上缓解外汇占款下降引致的流动性短缺,但与此同时,我们也注意到银行间市场的波动明显加剧,市场对货币数量和资金价格的预期有些紊乱,甚至还暴露出部分商业银行抵押品紧张等新问题。2016年底,中央经济工作会议明确提出要“适应货币供应方式新变化,调节好货币闸门”。那么2017年,在货币政策“稳健中性”的基调下,上述货币供应方式是否可以持续?银行间市场的价与量的矛盾如何演进?准备金率的调整是否值得期待?这些都是市场关注的热点问题。

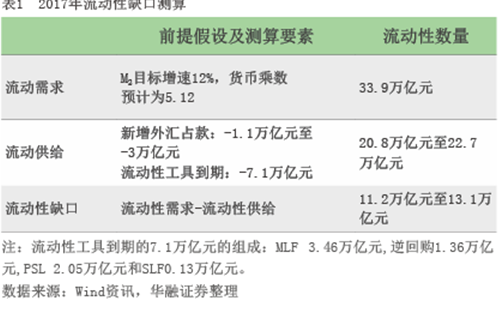

2017年流动性缺口有多大

基础货币是货币政策目标M2的增长基础,也是央行可以调控的“流动性闸门”。 如果要预测未来银行间市场流动性(即基础货币)缺口有多大,就是要估算为了实现既定的GDP以及M2目标,流动性需求和流动性供给(在不进行货币政策操作的前提下)之间的缺口有多大,即:流动性缺口=流动性需求-流动性供给。

流动性需求

通常看,流动性(即基础货币)的需求可由广义货币M2的目标供给量除以货币乘数测算得出。基于2017年M2的目标增长率为12%,那么到2017年底M2需要增加18.6万亿元达到173.6万亿元。关于货币乘数的预测,考虑到2012年后该值一路单边上行,因此不适于采取过去几年的平均值去预判。展望2017年,在央行更加严厉的信贷政策和金融去杆杠的背景下,假设货币乘数及其信贷能力或不会进一步扩张,则可采用2016年的季度平均值5.12近似作为2017年的货币乘数(暂不考虑降准)。在上述情形下,2017年末流动性需求(基础货币)应达到33.9万亿元(173.6/5.12),较2016年末的30.9万亿元约需新增3万亿元。

流动性供给

(1)外汇占款的增减。2016年末的新增外汇占款为-2.9万亿元,降幅较大。2017年1月以来,外汇占款降幅收窄。特别是2月份,外汇储备甚至出现意外回升,资本外流呈现出减弱的迹象。尽管如此,美联储仍处在加快加息的周期中,中美贸易摩擦增加的概率依然较大。综合上述情况,我们估计2017年外汇占款可能仍会下降,但降幅会显著小于2016年。预计全年外汇占款下滑范围约在1.1万亿元到3万亿元之间。

(2)流动性工具投放及到期。2016年频繁使用的各种流动性工具在2017年即将大量到期,这无疑是导致未来流动性及货币供应减少的重要因素,也是区别于往年流动性投放的最大特点。据统计,2017年各种流动性工具跨年到期量约为7.1万亿元,其中MLF是最大的构成部分。具体看,从去年秋季开始,央行重启了14天和28天逆回购,并且将MLF(主要是6个月和1年期)的操作数量提升至7000亿元左右。这将导致今年逆回购的跨年到期量较前一年增加1.2万亿元,MLF的跨年到期量同比增加2.79万亿元。尤其在今下半年,到期压力将明显增大。

在2016年末30.9万亿元流动性供给(即基础货币数量)的基础之上,2017年的外汇占款预估下滑1.1万亿到3万亿元,流动性工具到期约7.1万亿元。这些因素会使得2017年的流动性供给数量较上一年共减少约8.2万亿到10.1万亿元,达到20.8万亿元(30.9万亿减10.1万亿)到22.7万亿元(30.9万亿减8.2万亿)。

流动性缺口

基于上述流动性需求和供给的测算,我们预计,2017年流动性缺口为11.2万亿—13.1万亿元之间,较2016年继续增多1万亿—4万亿元(见表1)。综合来看,尽管今年M2增速目标(12%)低于去年(13%),且外汇占款下滑压力有望相对减缓,但今年流动性工具到期的数量将比去年显著多出5万亿左右。巨额的流动性工具到期,将成为今年流动性缺口的重要来源,并使得流动性缺口大于去年。

货币供应的创新方式可否持续

考虑到流动性缺口的不断增大,今年的货币政策可否沿用去年思路简单地“提量续作”呢?在法定存款准备金率维持在高位的情形下,传统的准备金率工具又是否有适时调整的可能?要回答这些问题,我们认为有必要认真审视过去一段时间创新型流动性工具的利与弊,以探索更优化的政策工具组合。事实上,在国内房价高企、汇率下跌预期强烈的现实条件下,上述创新工具确实对2016年宏观经济的平稳运行发挥了重要作用。但与此同时,随着流动性缺口的不断加大,有关创新的流动性提供方式的弊端也逐渐暴露出来。

一是银行间市场利率波动性显著增加,“价价矛盾”时常发生。以隔夜、7天和一个月的银行间质押式回购利率为例,在去年流动性操作最多的第一季度和第四季度,均呈现出大幅波动。特别是2016年四季度至今,随着操作规模增大,以及政策工具重心往中长期的MLF上增加,短期和超短期利率震荡幅度显著升高。从时间点来看,隔夜回购利率振幅的加大,发生在央行重启14天和28天逆回购之后;从2016年12月份开始波动加剧的1月期回购利率,也恰恰紧随在MLF投放规模加大之后。