识破海外投资忽悠术

随着国内居民收入和财富水平的日渐提高,一些高净值群体开始对海外投资产生兴趣。目前境内居民可通过QDII、RQDII、QDLP、QDIE、“沪港通”“深港通”、中港基金互认等渠道投资境外市场。然而由于语言、法律、文化等等差异,很多个人投资者对海外投资环境并不熟悉,以至吃了不少亏。要知道,海外投资市场并非遍地黄金,反而还有不少“坑”,风险甚至高于国内。以笔者对海外投资市场的了解,个人进行海外投资要在充分考虑自身条件后,既要通过合法的投资渠道出海,同时还需要提前了解海外市场的发展动向,持有更加明确的投资理念,以免落入一些投资宣传的“陷阱”。

主动投资与被动投资:孰优孰劣

在考虑海外资产配置前,首先需要明白一个非常重要的金融概念,就是主动和被动投资的区别。被动投资指的是购买并长期持有某一种被动型指数基金,满足于获得金融市场的平均回报(贝塔)。而主动投资指的是通过择时、择股、择基等形式去试图获得超过市场的更好的回报(阿尔法)。举个简单的例子,如果买入并长期持有标准普尔500指数基金,就是被动投资的一种形式;如果去选购某只股票(比如苹果、谷歌等),选择买入卖出的时机,或者选购某一支非指数的公募或者私募基金,就是典型的主动投资。

被动投资让很多国内投资者无法接受,然而过去30年的金融研究所积累的大量数据表明,被动投资更为优越。被动投资给投资者带来的好处主要体现在以下几个方面。

第一,费用低廉。根据基金数据公司晨星(Morningstar)的统计,美国主动型基金的平均费率为每年0.77%,而被动型指数基金的平均费率为每年0.1%。主动型基金的费率是被动型基金费率的8倍左右。即使某些主动型基金经理能够战胜市场,但由于他们收取的费用更高,因此到最后投资者真正拿到手的投资回报未必有表面上看上去那么高。

第二,市场有效。截至2016年年底,全世界大约有8万只公募基金,其中光美国就有接近1万只。在美国,公募基金甚至比上市的股票数量还要多。如此众多的职业投资机构的出现,导致了美国证券市场大约90%的交易额都来自于机构,而非个人。在这种情况下,市场的有效性被大大提高,因此要想战胜市场就变得更加困难。

标准普尔公司公布的SPIVA SCORECARD显示,截至2016年年中,在过去3年、5年和10年,分别有87%,94%和87%的美国主动型基金的业绩不如市场平均回报。再以全世界管理资产规模最大的基金公司贝莱德(Blackrock)为例。根据晨星的统计,从2009年到2016年,贝莱德集团旗下有89%的主动型基金业绩不如其基准。

第三,人的非理性。过去30年,经济学界对于人的非理性行为习惯的研究取得了长足进步。在这个领域产生了诸如丹尼尔卡尼曼(Daniel Kahneman)和乔治阿克洛夫(George Akerlof)这样的诺贝尔奖得主。

行为经济学最主要的贡献之一,是向传统经济学中“理性人”的假设发起了强有力的挑战。有很多证据表明,人类受到不同行为学偏见的影响,以致于做出各种非理性决策。最常见的行为学偏见有:过度自信(Over Confidence),损失厌恶(Loss Aversion),后视镜偏见(Rear View Mirror Bias),近因效应(Recency Bias),小样本偏见(Small Sample Bias)等。

举例来说,美国调查机构盖洛普曾在1999年随机调查了一些美国股民,问他们对于未来十年的股市回报的期望。那些炒股经验不足5年的新手预测,未来十年美国股市每年的回报为22.6%;而炒股经验超过20年的老手预测为每年12.9%。这些股民都受到了美国1995—1999年之间快速上涨的牛市的影响,以致于对未来做出过分乐观的预测。事实上,标准普尔500指数从1999年6月的1391点下跌到2009年6月的921点。如果不算股息,这十年中美国股市的回报为每年-4%。

基金经理也是人,他们也同样受到这些每个人都会犯的行为学偏见的影响。在一波波“追涨杀跌”的潮起潮落中,即使是职业投资经理,也很难保持内心平静和独立思考,不去犯那些大家都容易犯的错误。到最后他们管理的基金业绩差强人意也就不难理解了。

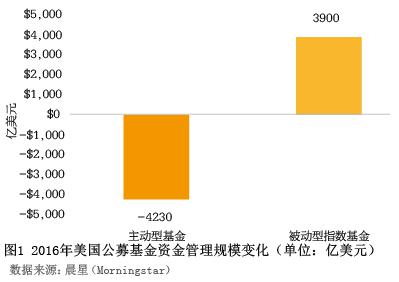

正是由于上面提到的那些原因,海外的基金管理行业正在经历着革命性的变化:主动型基金面临“夕阳西下”的窘境,其市场份额不断被被动型指数基金侵蚀。根据晨星的统计,2016年大约有4000亿美元的资金从主动型基金中撤出,并被投入到被动型指数基金中(见图1)。以全世界资产管理规模最大的基金公司贝莱德为例。2016年,该公司管理的主动型基金规模下降了193亿美元,而被动型基金资产规模则上升了1400亿美元。

明星基金经理:贵的未必是好的

国内投资者初涉海外市场,最容易犯的错误之一就是专挑那些名气最响亮的基金购买。在大多数人的印象里,一种产品的价格越贵,一般来说其质量应该更好,因此有些投资者会想当然地认为,名气越响、收费越高的基金一定回报越高。国内很多第三方理财机构也经常推销基金界的“摇滚明星”,用明星的光环来吸引投资者购买。

然而,涉及到投资,这个规律恰恰不起作用。巴菲特对于基金经理通过高收费来忽悠投资者这种行为深恶痛绝,曾在多个场合反复劝诫投资者注意控制自己的投资成本。巴菲特曾在2007年向全世界的基金经理发出邀约,称任何人如果能够在十年的维度里战胜市场,那么他甘愿输掉50万美元。由于没有经理敢应对,该赌注被提高到100万美元。后来位于纽约的组合基金(FOF)经理Protégé表示愿意应战。巴菲特和Protégé的对赌从2