上半年中国汇市经受了极端市场环境的考验

去年8月“破7”之后,人民币兑美元汇率打开了可上可下的空间,汇率市场化程度进一步提高,有管理的浮动汇率制进一步得到完善。今年上半年,在新冠肺炎疫情蔓延、全球金融动荡、世界经济衰退的背景下,境内外汇市场保持了平稳运行。这证明,迄今为止的汇率制度安排和汇率政策选择是成功的。

消息面因素驱动人民币汇率双向波动

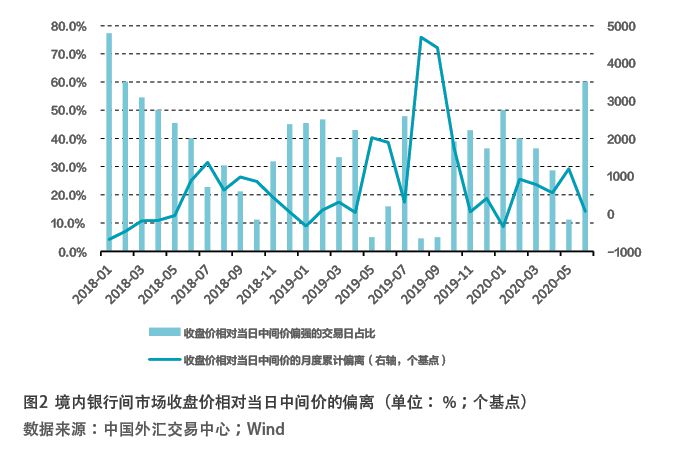

今年一季度,新冠肺炎疫情突然暴发,中断了去年年底以来的人民币兑美元汇率的升值行情。3月中下旬,疫情蔓延叠加油市崩盘,触发了美股熔断、全球股灾、美元飙升,人民币汇率再度“破7”。4、5月份,在疫情本土传播基本阻断、海外疫情加速蔓延、全球金融恐慌缓解、美元高位回调的背景下,受全球贸易局势和地缘政治等利空因素的影响,人民币汇率继续走低,5月份一度跌至12年来的新低(见图1)。6月份,基本面利好因素的作用开始显现,收盘价相对当日中间价偏强的交易日占比达60.0%,远高于4、5月份平均20.5%的水平(见图2)。当月,境内人民币汇率中间价和下午四点半收盘价(下同)分别上涨0.74%和1.01%,月末分别收在7.0795和7.0741,较上年年末分别下跌1.46%和1.53%(见图1)。

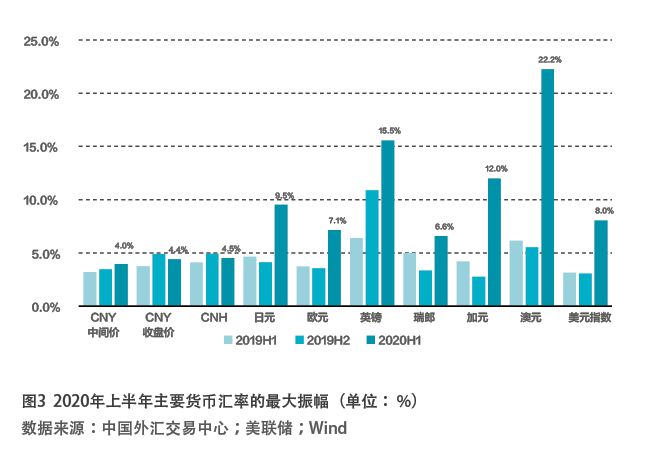

上半年,人民币汇率弹性进一步增加:人民币汇率中间价最大振幅为4.4%,同比提高0.7个百分点;境内人民币汇率收盘价CNY的最大振幅为4.4%,与境外人民币汇率CNH的最大振幅4.5%基本接近,而上年同期二者相差0.3个百分点。然而,在同期国际货币基金组织公布的构成储备币种的八种货币中,人民币汇率最大振幅排名垫底,且远低于其他七种货币汇率平均最大振幅11.6%的水平。这表明,在全球金融动荡中,人民币汇率的稳定性相对较高(见图3)。

上半年,中国外汇交易中心口径的人民币汇率指数上涨0.72%。其中,一季度上涨2.92%,二季度下跌2.14%。在主要货币中,人民币多边汇率走势依然较为坚挺,甚至从年初到全球股灾爆发之时的3月20日,人民币汇率指数最多升了4%以上(见图4)。去年8月“破7”之后,人民币汇率弹性增加,成为吸收内外部冲击的“减震器”;同时,人民币多边汇率保持基本稳定,显示为竞争性下跌,符合第一阶段经贸协议的汇率共识。

境内结售汇延续顺差格局

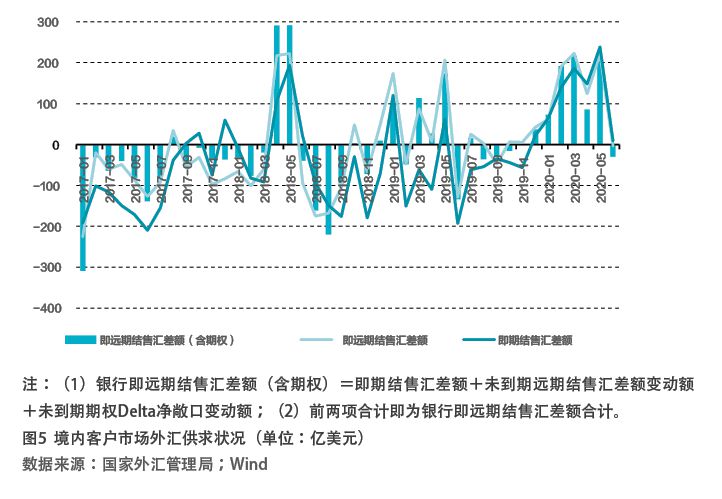

第二季度,人民币汇率总体偏弱,平均中间价环比下跌了1.5%,但银行即远期结售汇(含期权)合计为顺差264亿美元,同比增长299%,环比下降45%(见图5)。其中,即期结售汇顺差395亿美元,上年同期为逆差241亿美元,环比增长1.2%;银行代客远期结售汇未到期净结汇余额较上季末减少55亿美元,银行代客未到期期权Delta敞口净购汇余额较上年年末增加76亿美元。两项合计,外汇衍生品交易减少外汇供给131亿美元,上季为增加外汇供给90亿美元。这是导致结售汇总顺差环比减少的主要原因。

上半年,银行即远期结售汇(含期权)合计顺差745亿美元,同比增长220%。其中,即期结售汇由上年同期逆差332亿美元转为顺差786亿美元,但外汇衍生品交易由增加外汇供给565亿美元转为减少供给131亿美元(见图5)。这表明,境内主要外汇供求关系的银行即远期结售汇(含期权)顺差的扩大(除6月份逆差29亿美元外,其他5个月份均为顺差),在各种利空消息的冲击下,支持了境内外汇市场的平稳运行。

汇率“稳定器”作用正常发挥

第二季度,在人民币汇率偏弱的情况下,市场结汇意愿减弱、购汇动机增强:代客收汇结汇率64.9%,环比回落1.2个百分点;付汇购汇率63.6%,上升0.7个百分点。这主要是因为6月份人民币汇率受基本面因素影响重新上升,导致当月市场收汇结汇