完善境内非居民账户

账户体系是资金流动的基本载体。对于离岸金融业务发展而言,账户体系的功能、种类是否完善,将在很大程度上影响离岸金融发展成效与风险防控水平。目前,境内不同类型非居民账户在功能上存在一定的交叉,但又适用不同的管理政策,一定程度上影响了市场主体对跨境资金的高效便捷管理,也容易形成监管漏洞。鉴此,应对非居民账户进行梳理整合,为境内离岸金融市场的发展提供高质量的金融基础设施。

非居民账户发展现状

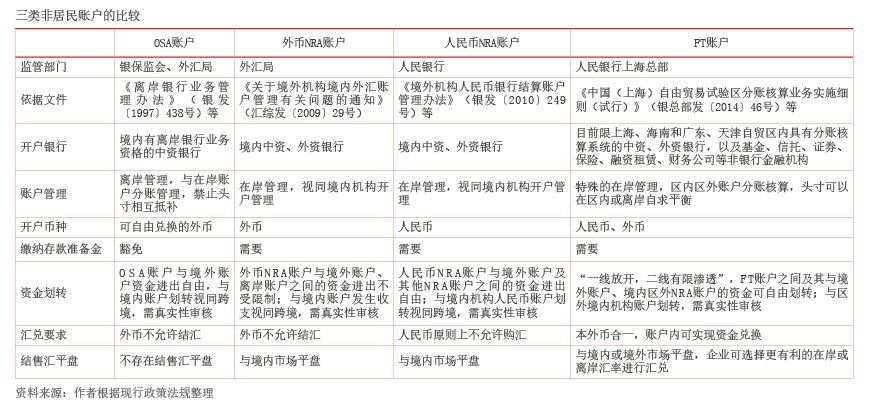

目前我国共有三类具有一定离岸功能的非居民账户。第一类是非居民在取得离岸银行业务经营资格的境内银行开立的外汇账户(OSA账户);第二类是非居民在境内银行开立的非居民账户(NRA账户),根据账户币种的不同,该账户又分为外币NRA账户和人民币NRA账户;第三类是非居民在上海等自由贸易区分账核算单元开立的自由贸易账户(FT账户)。三类账户是不同历史经济条件下的产物,在账户功能、风险管理、监测分析等方面存在一定差异(见附表)。

出台背景

0SA账户是早期为了服务中资企业“走出去”而设立的,截至2002年年末,监管部门共批准了招商银行、浦东发展银行、交通银行和原深圳发展银行(现为平安银行)四家银行办理离岸银行业务。之后,出于风险防控需要,一直未再新批准其他机构。

为规范境外机构境内外汇账户的开立、使用等行为,促进贸易投资便利化,防范金融风险,2009年外汇局推出了外汇NRA账户;其后,为更好地满足人民币国际化的需要,2010年人民银行又推出了人民币NRA账户。

FT账户是2014年在上海自贸区开立的规则统一的本外币账户,在同一账户下实现对不同币种的分账核算,着力于促进贸易投资便利化。目前该账户已复制到海南、广东、天津自贸区等地。

账户功能

OSA账户的币种限制较少,执行国际外汇存、贷利率,资金流动较为便利;但OSA账户只能办理外币业务,不能开展跨境人民币业务,不能结汇,也不可办理现金业务。目前,仅有上述四家取得离岸银行业务经营资格的银行能够开立OSA账户。

相较于OSA账户,NRA账户可在更多银行开立、准入门槛也更低,但存贷款利率参照在岸价格,境内机构和境内个人与NRA账户之间的收支,按照跨境交易进行管理,需要进行真实性审核。对于有NRA账户开设需求的企业而言,需要分别开立本币、外币NRA账户才能满足需要,并且本币和外币NRA账户在结汇、购汇上也受到一定约束:人民币NRA账户资金原则上不允许购汇汇出、外汇NRA账户未经批准不得直接或者变相将资金结汇。

与OSA和NRA账户相比,FT账户主要有以下特点:一是便利性增强。企业通过开立一种FT全币种账户,即可开展多种类别业务,实现与境外账户、FT账户、NRA账户、OSA账户的自由划转;同时,FT账户采用与境内或境外市场进行平盘的机制,企业可选择更有利的在岸或离岸汇率进行汇兑。二是账户规则统一。非居民自由贸易账户与居民自由贸易账户适用一致的设立、使用和撤销规则。三是适用主体多元。FT账户可同时为居民和非居民提供服务,允许开立FT账户的主体包括境内外企业、个人、金融机构等,可相应设立区内机构、境外机构、同业机构、区内个人、区内境外个人5类自由贸易账户。四是风控体系较为严密。FT账户具有“标识分设、分账核算、独立出表”的特点,在账户管理上采用“一线放开(自由贸易账户与境外账户、境内区外的非居民账户,以及自由贸易账户之间的本外币资金可以自由划转)、二线有限渗透(自由贸易账户与境内非自由贸易账户之间的资金划转以人民币进行)”的管理方式,通过“电子围网”实现与境内传统账户的隔离,通过自贸区资金监控系统(FTZMIS)对跨境、跨区资金流动实行“逐笔、7天24小时”实时监测,跟踪资金流向和使用情况。但另一方面,FT账户也存在一些局限性。其一,FT账户设计复杂,其运行、核算和管理等过程都需依赖现有的在岸业务系统,在操作管理、系统建设和运营维护等方面的成本较高,一定程度上影响了市场主体使用的积极性。其二,尽管FT账户在设立时强调货币汇兑自由等便利性,但“一线”资金的划转和汇兑仍普遍执行逐笔审批,“二线”仅支持人民币划转。其三,FT账户在结算、清算以及流动性安排上按离岸管理,其开展业务时所产生的本外币资金敞口,只能在区内或离岸进行平盘以自求平衡,无法得到在岸的货币流动性支持。

离岸业务发展要求非居民账户的完善

现存问题

站在市场主体角度,现有非居民账户在使用的便利性和经济性上还有待提升。从银行角度看,为满足监管要求,商业银行需对相关账户体系进行标识改造,以区分境内业务和离岸业务,系统建设和营运维护成本较高;同时,人民币账户和外汇账户分别依托不同的业务系统实施分类管理,一定程度上增加了人力成本和系统运行成本。从企业角度看,账户种类繁多增加了账户管理成本,降低了资金运转效率。

站在监管角度,一是多种非居民账户并存影响了跨境资金流动风险的管理效果。实践中,NRA账户往往被当成跨境资金违规流动的通道,近年来利用NRA开展地下钱庄活动、虚增企业资本金的情况时有发生。二是一些企业会利用不同账户规则的差异进行套利活动。例如,NRA账户与FT账户平盘机制不同,前者与在岸市场进行平盘,后者可以与离岸市场进行平盘,部分市场主体可能借此实施境内外汇差套利。三是三类账户并存加大了本外币协同监管的难度,一定程度上影响了全口径交易数据统计的完整性和及时性。

相关建议

一方面,完善非居民账户的顶层设计和制度体系。建议适时研究出台非居民账户体系管理办法,作为现行各类非居民账户管理办法的上位法,实现对不同类型非居民账户的统一规范管理。

另一方面,为从根本上解决多种非居民账户并存带来的使用不便、风险防控效果不佳等问题,建议建立一个规则清晰、本外币合一、账户内自由兑换的账户体系,使市场主体办理跨境贸易、投融资业务资金结算更加便利;同时,也便于监管部门对本外币资金跨境流动情况进行更加及时、准确的监测,有效防范系统性金融风险。近年来本外币一体化管理开展了一系列分阶段的尝试,为在部分区域率先推行本外币一体化的离岸账户体系打下了基础。在推进思路上,鉴于本外币合一账户体系建设涉及面广、影响大,需要多部门协调,多系统衔接,建议稳慎推进本外币合一银行账户试点,支持企业根据实际需要,以人民币账户为基础,下设多个不同币种的二级账户,实现本外币账户功能的整合,并通过进一步规范银行账户标识管理,实现对OSA、NRA、FT等账户功能的兼容,为特殊区域、特殊业务的发展保留创新空间。

(本研究受到浙江省哲学社会科学规划重点课题“新时代浙江经济高质量发展的测度评价与动力机制研究 ”〔19NDJC026Z〕的资助)

作者周永涛单位:中国人民银行杭州中心支行

作者许嘉扬系浙江金融职业学院副教授