国际税务透明化下的离岸信托税务合规

2017年5月9日,国家税务总局制定的《非居民金融账户涉税信息尽职调查管理办法》正式发布,备受各界关注的共同申报准则(CRS)正式在我国落地,我国金融机构开始对个人和机构账户开展尽职调查。2018年9月开始,我国与多个CRS参与国进行第一次信息交换,全球税务信息透明时代正式拉开帷幕。2019年6月27日,经济合作与发展组织(OECD)更新发布《CRS涉税信息交换避税安排和离岸结构强制披露规则MDR的框架文件》,将CRS全球涉税信息交换机制的合作工作进一步推向实操和实践层面。随着全球税收透明化和国际反避税合作不断深入发展,我国也更深入地参与其中。2022年9月1日,《实施税收协定相关措施以防止税基侵蚀和利润转移(BEPS)的多边公约》在我国正式生效。在全球税收透明化的新监管形势下,国内高净值人群面临的税收监管趋严,利用离岸信托避税面临较大法律风险,离岸信托税务合规道阻且长。

税法视野下的离岸信托

“离岸信托”在我国尚没有税法层面的界定,一般而言指的是境内的居民纳税人在海外其他税收管辖地区设立信托,以便进行资金的管理和运作。

要理解离岸信托,首先要了解信托的运作。信托主要有委托人、受托人和受益人三方主体。委托人又称为设立人,指的是有资金管理或者运作需求的人。委托人将其名下的资产转让给受托人,与其订立《信托协议》,受托人根据《信托协议》进行资金管理和运作,然后将收益支付给受益人。现代信托的受托人一般是具有信托金融牌照的信托机构。

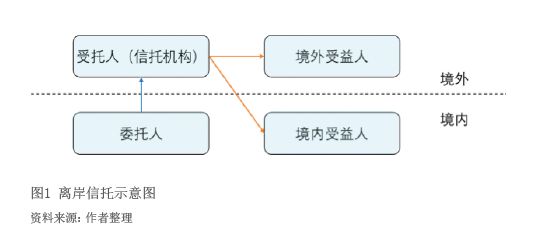

离岸信托最本质的特点是信托的委托人系某国的居民纳税人,但设立的信托在法律上不属于该国家的税收管辖范围,也就是受托人在境外(见图1)。由于各国税法规定的不同,对于不同国家来说离岸信托的范围也不同。目前,世界各国普遍适用居民纳税人和非居民纳税人的区分来划分信托的属性。过去,由于信托中的受托人属于非居民纳税人,对受托人的资金运作和管理行为缺乏有效的信息获取渠道和管理,导致可能存在逃避税的现象。

除了按照居民纳税人和非居民纳税人标准划分信托的性质,对于一些避税港,其可能会认定更为宽泛的信托为“外国信托”。以新加坡为例,只要委托人和受益人并非新加坡居民,该信托即使受托人是新加坡的居民,依然属于外国信托,享受所得税的豁免,这种宽泛的认定标准和税收优惠是吸引高净值人群前往设立离岸信托的主要原因。

在我国,《中华人民共和国个人所得税法》(以下简称《个人所得税法》)《中华人民共和国企业所得税法》(以下简称《企业所得税法》)对居民纳税人和非居民纳税人的规定是:在中国境内有住所的自然人或者没有住所但是居住满1年的自然人,在国内设立或者设实际管理机构在中国境内的企业,属于居民纳税人;此外属于非居民纳税人。居民纳税人负有全面纳税义务,无论所得来源于境内还是境外,都需要依法纳税。非居民纳税人仅需对从中国境内取得的所得纳税。通常受托人系非居民纳税人的,对我国而言就属于“离岸信托”。

高净值人群纷纷“离岸”原因何在

随着我国经济发展,一批高净值人士开始涌现。根据《2021中国私人财富报告》,到2021年年底,预计中国高净值人群数量将达到296万人,可投资资产总规模将突破90万亿元。为保持其资产的保值、存续和发展,保持家族资产的独立性、稳固性,很多高净值人士选择了离岸信托。

例如:2014年,京东上市时披露,创始人刘强东通过位于英属维京群岛(BVI)的离岸公司Max Smart Limited持有京东的股票;2017年,马云持有阿里巴巴的股份中仅有0.2%为他个人直接持有,另外的99.8%系通过家族信托、海外慈善基金会、开曼控股公司等形式控制,其中以离岸信托的形式持有的股份高达64.4%,当时的市值为1119亿元;2018年底至2019年初,融创中国董事长孙宏斌将市值45亿美元的融创股权转让给其设立的南科他州孙氏家族信托,受益人系其本人及其家庭成员。据新闻报道,2018年底到2019年1月,不少中国富豪将资产转入了离岸家族信托,规模高达2000亿元左右。

离岸信托为什么受到高净值人士的青睐?离岸信托和境内信托又有什么不同呢?

目前,我国境内的信托业务尚不发达,对信托关系的法律界定还不明晰。信托起源于英国,信托设立人必须将其合法拥有的财产转移给受托人,由其持有并为他人(如家庭成员)的利益管理和处分。在该架构下,受托人对信托财产持有“法律上的权利”,即一种对外的管理处分权,而受益人对其持有“衡平法上的权利”,即一种对内的受益权。这种财产权利分置的制度基础与理论根据与大陆法“一物一权”的理念迥异。因此,《中华人民共和国信托法》(以下简称《信托法》)第2条规定:“本法所称信托,是指委托人基于对受托人的信任,将其财产权委托给受托人,由受托人按委托人的意愿以自己的名义,为受益人的利益或者特定目的,进行管理或者处分的行为。”据此可以看出,我国对英美信托制度最主要的修正在于对其信托财产权利分置制度的否定,设立信托不要求信托财产权属的转移,目的是为了避开信托制度与大陆法系物权法原则的冲突,但同时也造成信托关系与委托代理关系的混淆。因此,在我国成立的一个没有转移信托财产的“信托”,或者一个“委托人”对其持有控制权的“信托”,这样可能引起的问题是:这种“信托”可能无法起到有效的风险隔离功能,即使根据《信托法》第15条、16条的规定,信托财产不作为委托人的遗产或者清算财产,但也存在被英美国家认为是委托关系而非信托的风险。而设立在信托制度更发达的境外地区的信托,其功能更显著。

从域外经验总结来看,离岸信托主要有三大功能。

其一,离岸信托具有资产隔离功能。由于信托财产是独立的财产,可以避免婚姻问题造成家族财产的分割。通过信托持有上市公司的股份,这样即使离婚或者发生其他导致财产分割的事由,也不会干涉信托财产,不但保证了家族财产的独立性,也避免了上市公司因为股东发生变更、纠纷受到损失。

其二,由于离岸信托具有高度的保密性,这也使得离岸信托具有很高的风险规避功能,即由于信托财产的独立性,不作为委托人的清算财产,即使公司因为运营负债、破产,也不会被追偿抵债。

其三,离岸信托具有财产传承功能,随着我国改革开放的深入,高净值人群