经合组织国家资本项目开放评估

【内容摘要】:为稳步推进高水平对外开放,参照经济合作与发展组织(OECD,以下简称经合组织)《资本流动自由化准则》(以下简称《准则》)16大类100项资本交易清单及其评估方法,本文对OECD国家资本项目开放水平进行了评估。总体看,OECD国家资本项目平均开放水平约93%,资本项目开放程度相对较高的国家包括英国(99%)、法国(99%)、日本(98%)、美国(95%)等;资本项目开放程度相对较低的国家主要为土耳其(70%)、希腊(63%)等。分项目看,OECD国家跨境融资与个人业务开放度最高(接近100%),其次为对外直接投资(95%)、跨境证券投资(90%)和对内直接投资(84%),而跨境房地产业务(80%)和衍生品业务(80%)开放度相对较低。OECD国家资本项目开放路径和经验表明,各国应结合自身发展阶段稳妥有序推进资本项目开放,合理设计开放顺序和路线图。

【关键词】:资本项目开放 经合组织OECD 资本自由流动准则 跨境资本流动管理

一、OECD关于资本项目开放的立场

OECD成立初衷是循序渐进消除资本管制,最早可追溯至罗马条约。OECD前身是1948年成立的欧洲经济合作组织(OEEC),强调遵守罗马条约(Treaty of Rome),实现货物、人员、服务和资本的自由流动。20世纪60年代,主要发达经济体开始循序渐进消除资本管制。1961年,OECD正式成立,并发布《准则》,作为其成员国跨境资本流动开放与管理的主要准则,旨在消除国际资本自由流动阻碍,助力OECD国家经济复苏和发展。目前,OECD的38个成员国(包括美国、英国、法国、德国、意大利、加拿大、爱尔兰、荷兰、比利时、卢森堡、奥地利、瑞士、挪威、冰岛、丹麦、瑞典、西班牙、葡萄牙、希腊、土耳其、日本、芬兰、澳大利亚、新西兰、墨西哥、捷克、匈牙利、波兰、韩国、斯洛伐克、智利、斯洛文尼亚、爱沙尼亚、以色列、拉脱维亚、立陶宛、哥伦比亚、哥斯达黎加38个成员国,大部分为G20国家)均已加入该《准则》。

关于资本项目开放的利弊,OECD认为,一是资本项目开放的益处包括引进先进技术,促进资源有效配置,促进国内资本市场发展,增加证券市场深度和流动性等。二是放松资本管制与经济增长并不存在显著正相关关系,尤其是在低收入国家,原因是其基础设施和制度建设尚不健全,过早开放可能适得其反,应根据发展阶段渐进开放。三是开放导致危机的逻辑也不一定成立。1997年韩国在加入OECD一年后出现了金融危机,OECD援引韩国当局的公开表态指出,韩国金融危机主要由国内问题导致,与履行OECD的开放义务无关。

从开放节奏看,OECD并不要求成员国开放一蹴而就,也不要求成员国在加入《准则》时就实现资本项目完全开放。OECD支持各国循序渐进开放资本项目,开放进程要与本国经济金融发展程度和法律制度完善程度相匹配。即使在加入《准则》时仍有较多限制措施,只要提供合理的开放时间表,也可在加入时被豁免《准则》清单大部分开放义务。

实践中,OECD对限制措施态度相较国际货币基金组织(IMF)似乎更为宽松。根据OECD保留清单,德国、美国和波兰分别仅2项、6项和14项保留限制措施;而根据IMF汇兑年报,德国、美国和波兰分别有20项、23项和50项限制措施(见表1)。

二、OECD国家资本项目开放水平总体评估

(一)常用评估方法

按照IMF和OECD公认的定义,资本项目开放是指消除资本流动管制措施,既包括交易环节的开放,也包括汇兑环节的开放。对资本项目开放的衡量,主要有实际测度法和法定测度法两类。

1.实际测度法

目前国际公认的测度方法为IMF提出的Milesi-Ferretti指数,即以剔除官方储备资产后的境外资产和境外负债存量之和占国内生产总值(GDP)的比例进行测度。

2.法定测度法

常用的法定测度法根据对交易或汇兑环节,以及对限制措施评估方法不同,主要分为三种形式。

方法一:仅考虑汇兑环节,对照IMF七大类40项资本交易,按照开放项目数量进行评估,每个项目参考相关法规,按完全可兑换、基本可兑换、部分可兑换和不可兑换项目四种情形进行评估。该评估方法的局限性在于仅考虑汇兑环节,而实践中大部分OECD国家交易环节限制多于汇兑环节限制,因此不能全面反映交易环节和汇兑环节的总体开放程度,也不利于国际比较。

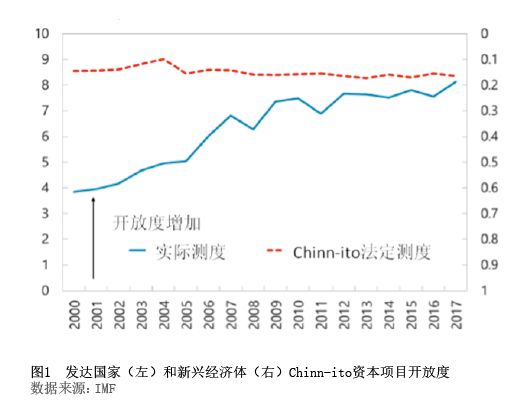

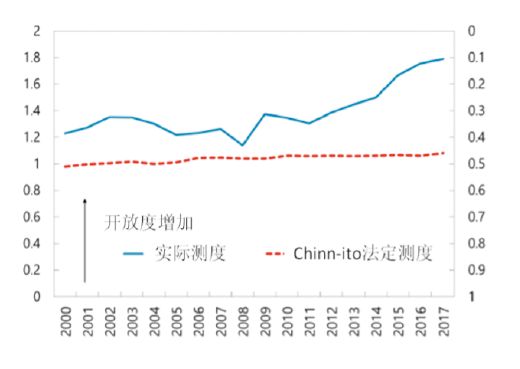

方法二:综合考虑交易环节和汇兑环节,按照OECD保留清单或IMF汇兑年报的限制项目数量进行评估(OECD准则的附录B保留清单和IMF的汇兑年报分别列明了其成员国保留的限制措施)。该评估方法仅评估各资本项目是否存在限制,评估结果仅分为存在限制和不存在限制两种状态,不存在中间状态。目前国际上运用较多的资本项目开放水平的法定测度方法,包括Chinn-Ito指数、IMF资本项目可兑换指数(Capital Account Openness Index)等,均依据本方法并根据IMF汇兑年报中各国限制措施数量得出。IMF等专家认为,上述测度方法不够科学,原因是不能反映限制程度,也不能反映价格手段和行政手段等不同限制类型。例如,对某个项目的微小限制和完全禁止,其测度结果相同,都算一项限制措施。而且,上述指数几十年来变化都不大,无法全面反映各国尤其是新兴经济体渐进的开放进展。例如,以Chinn-Ito法定测度指数来看,发达国家和新兴市场国家开放水平分别稳定在80%和50%左右,20年来几乎无变化(见图1)。

方法三:综合考虑交易环节和汇兑环节,参考OECD认可的评估标准(Quinn提出的方法),根据资本流动限制措施的类型和限制程度等进行分档打分。本文采用此方法进行评估与对比。

分值设计:每个项目打分在0—100%的区间,共分为五档。对于完全开放的项目打分为100%;存在价格限制、个别子项审批限制、宏观审慎属性的资本流动管理措施(CFM)等项目打分为75%;存在额度限制、部分子项审批限制、仅汇兑环节限制(交易环节无限制)等措施打分为50%;整个项目都存在审批限制措施打分为25%;完全禁止项目打分为0。

打分依据:按照OECD《准则》16大类100项资本交易分类清单,同时参考2019年IMF汇兑年报列明的限制措施,进行打分。

分项评估:除了总体开放水平评估,还划分资本流出和流入、OECD清单A和清单B项目,以及对外直接投资、外商直接投资、跨境信贷、证券投资、个人业务、房地产业务、衍生品业务等7大类进行分别评估,并对照OECD对开放顺序的优先级建议进行国际评估对比。清单A项目是指直接投资等长期交易,清单B项目是指其他波动性更高的短期交易、金融有关交易等。

主要优点:一是综合考虑限制措施类型和限制程度等进行评估,克服了前述方法二中仅按照限制措施非0即1评估的局限(IMF目前也在研究基于各国限制措施的类型、程度、效果等,设计更加全面、更综合的资本项目开放评估指标,并在此基础上对各国开放水平进行评估,这与本文思路基本一致)。二是评估结果即时性更强。目前IMF的资本项目可兑换评估结果仅更新至2013年,Chinn-Ito评估结果更新至2018年。三是参照OECD《准则》16大类100项资本交易清单进行评估,相较前述方法一更详细、更全面。

(二)评估结果

根据本文评估结果,OECD国家资本项目平均开放水平约93%,其中英国(98.5%)、法国(98.5%)、日本(97.75%)、意大利(97.73%)、韩国(97.5%)、加拿大(95.25%)、德国(94.9%)、美国(94.5%)等开放度均高于平均水平,而土耳其(70%)和希腊(63%)开放度相对较低;金砖国家中,巴西对外开放度最高(77%),南非(74%)、俄罗斯(72%)和印度(64%)开放度相对较低(见图2和图3)。

三、OECD国家资本项目开放水平分项评估情况

第一,大部分OECD国家跨境借贷开放度为100%,美国、瑞士等国保留个别限制。美国对贸易信贷和金融信贷无限制,对跨境担保按照《1933年证券法》要求,实施业务登记管理。瑞士对居民向非居民发放的贷款实施额度限制(保险公司未对冲的外币资产占其总资产比例不能超过30%)。土耳其规定仅具有外汇收入的居民机构才能从境内外借入外汇贷款,且借款规模不得超过其过去三年外汇收入总和。

第二,大部分OECD国家对外直接投资开放度为100%。美国和加拿大对部分受制裁国家存在对外直接投资(ODI)限制,韩国对保险公司等金融机构的ODI存在审批限制,日本对武器制造等部分行业的ODI存在审批限制。

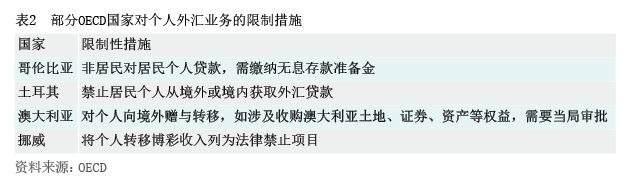

第三,大部分OECD国家跨境个人业务开放度为100%,部分国家仍存限制(见表2)。例如,韩国个人跨境贷款需向央行报备。

第四,大部分OECD国家跨境证券投资开放度为90%以上。英国、韩国、日本、澳大利亚、加拿大等对跨境证券投资业务基本无限制,美国对外国证券进入国内发行由美国证监会实施上市登记管理,德国对居民在境外购买证券要求资产和负债币种一致,土耳其对境内证券境外发行和买卖、境外证券境内发行和买卖等环节均存在审批限制。

第五,OECD国家对外商直接投资平均开放度约84%,在交易环节均保留限制。在OECD成员国加入《准则》时,OECD并不强制要求外商直接投资完全开放,仅要求有透明和开放的制度安排,允许采取行业负面清单限制。从OECD国家情况来看,在交易环节,所有OECD国家对外商直接投资目前均保留限制,主要对金融、电信、船舶等行业实行负面清单管理,对敏感行业禁止投资或施加持股比例限制;在汇兑环节,一般均无限制。

第六,大部分OECD国家跨境房地产业务开放度为80%以上。韩国、日本、法国等对跨境房地产业务完全无限制。英国、美国、澳大利亚对非居民投资境内房地产存在比例限制(对非居民持有境内土地超过土地的一定比例要求申报或审批,具体比例可由各州自行掌握)。瑞士对养老基金等投资境外房地产规定不得超过其资产30%的比例上限。

第七,大部分OECD国家衍生品业务开放度80%以上。英国、日本、法国、澳大利亚等对衍生品业务无限制,瑞士对居民在境外非实需原则购买衍生品存在限制,韩国规定居民外汇衍生品交易规模不得超过进出口等实需交易规模,美国对非居民在境内出售衍生品实施注册管理。

四、OECD国家资本项目开放经验

从开放方向的顺序来看,OECD国家开放资本流出普遍不早于开放资本流入,即先取消资本流入限制,后取消资本流出限制,或同时取消(见表3)。奥地利、西班牙、日本实现资本流入开放,分别早于实现资本流出开放4年、3年和2年时间。澳大利亚、加拿大、英国和美国,仅对资本流出施加过限制,对资本流入从未施加过限制。近年来,资本流入占新兴市场国家GDP的比例稳定在5%左右,而资本流出在新兴市场资本总流动中占比呈上升态势,1980年以来从10%上升至目前40%左右,资本流出占GDP的比例从0.5%升至3.5%。因此,在开放过程中保留对资本流出的管理抓手,可起到一定平抑跨境资金流动波动性和平衡国际收支的作用。

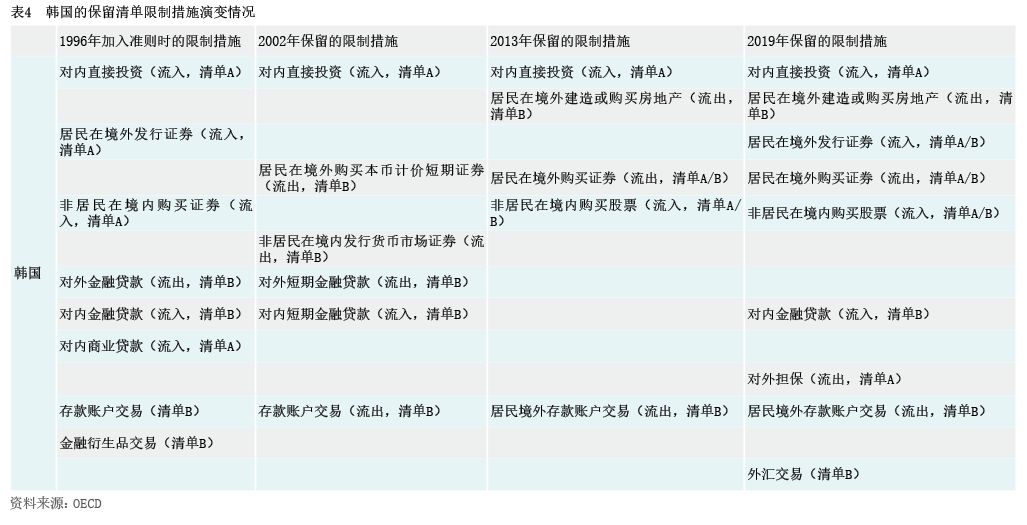

从开放项目类型的顺序来看,OECD建议按照先长期后短期、先稳定后波动、先贸易后金融的原则,先开放期限更长、波动性更小,与贸易活动更直接相关的交易项目。成员国加入OECD《准则》的必要条件中,必须开放的项目仅包括直接投资等长期交易(主要为清单A项目),其他波动性更高的短期交易、金融有关交易(主要为清单B项目)等,可在加入《准则》后按计划渐进开放。1986年欧盟指令(EU Directive)中,短期交易项目并不在要求开放的清单中。但从OECD国家实践来看,清单A项目开放程度并不必然高于清单B。例如,根据本文评估结果,美国、澳大利亚清单A项目开放度分别为94%和85%,分别低于其清单B项目开放度(96%和99%)。此外,OECD国家的限制清单大多经历了先缩短后加长的过程。加入时大都保留较多限制措施;按照OECD建议的开放顺序,渐进开放;后根据形势变化,相机调整限制清单,主要特征为清单A逐渐缩短,清单B逐渐加长。以韩国为例,如表4所示。

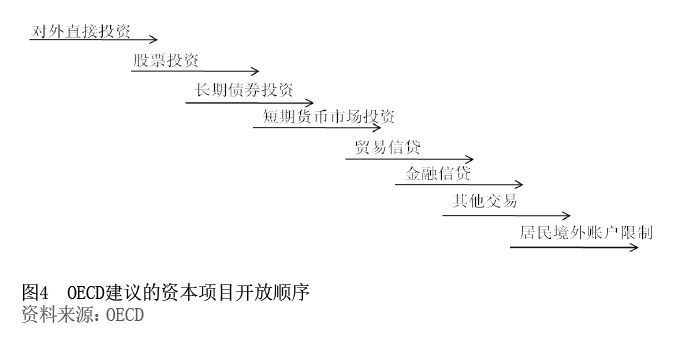

从具体项目来看,OECD建议先开放直接投资(允许对外商直接投资保留行业负面清单限制),然后依次开放证券投资(其中,先开放股票投资,后开放长期债券投资,再开放短期货币市场工具)、贸易信贷、金融贷款等交易,一般最后开放居民在境外机构的存款账户限制(见图4)。主要原因是保留对企业境外外汇收入强制调回结汇要求的抓手,或出于税收考虑。例如,法国直到1987年资本项目完全开放前才放开居民境外账户限制。OECD指出,上述开放顺序也不是绝对的,从OECD成员国开放实践来看,如意大利同时放开了股票和债券投资限制;法国和挪威最后放开的是向非居民发放本币贷款和居民在境外发行本币债券,以防止针对本币的投机交易。

五、相关启示

第一,资本项目开放应结合自身发展阶段稳妥有序推进。从OECD国家开放经验来看,大部分成员国在加入《准则》时都保有大量限制措施,早期加入的国家甚至经过数十年时间渐进实现开放。例如,日本自1964年加入《准则》,经过16年循序渐进取消限制措施,于1980年实现资本项目完全开放。20世纪70年代,丹麦和荷兰分别经历了15年和9年时间,才实现资本项目完全开放。后续加入的国家承诺开放时间有缩短趋势。例如,20世纪80年代,法国、葡萄牙、西班牙分别经历了4年、5年和6年时间,实现资本项目完全开放。2000年加入的斯洛伐克承诺用3年时间实现开放。目前仍分别有36个和27个成员国对直接投资和资本市场证券业务等原则应开放项目保留限制措施。

第二,合理设计开放顺序和路线图。OECD建议,遵循先长期后短期、先稳定后波动、先贸易后金融的原则,先开放期限更长、波动性更小(清单A项目),与贸易活动更直接相关的交易项目,后渐进开放期限更短、波动性更高的短期交易和金融有关交易(主要为清单B项目)。