美国爆发银行业危机的可能性

在美联储持续加息的背景下,硅谷银行突然破产成为引爆欧美银行业市场风暴的导火索。硅谷银行破产,既有自身管理不当的缺陷,也与美联储货币政策超预期转向带来的负向冲击有关。硅谷银行事件引发了两个重要问题:美国还有多少银行面临破产风险?美国是否会爆发系统性的银行业危机?关于以上问题分析视角的不同,可能导致对于本次危机演化前景判断的分歧。本文尝试分析2008年国际金融危机以来在低利率环境下美国商业银行的资产负债管理模式发生了怎样的转变,这种转变使得美国商业银行在面对政策利率上升时为何会脆弱性急剧上升,以及美国在何种条件会爆发银行业危机。

低利率环境下美国银行业资产负债管理模式的转变

低利率影响了美国商业银行的资产负债管理模式。2008年国际金融危机后,美国进入了低利率时代。在低利率环境下,美国商业银行的资产和负债增速维持在低位,结构有较为明显的变化。从资产端来看,一方面,贷款在商业银行资产配置中的占比趋于下降。这主要是由于美国的经济增速下台阶,商业银行缺乏足够多的优质贷款标的,尤其是房地产业受到次贷危机的持续冲击。另一方面,证券投资在商业银行资产配置中的占比趋于上升。由于短端利率水平过低,商业银行将大量资金投资于中长期美债和抵押贷款支持证券(MBS),以获得相对更高的收益率。这使得商业银行与资本市场联系加强,一旦政策利率调整,将可能通过资本市场价格波动更快传导至商业银行资产净值的波动。从负债端来看,存款占比持续上升,但大额定期存款占比快速下降,这意味着商业银行负债结构的稳定性下降,如果存款快速外流,可能会陷入流动性危机。

新冠疫情以来,美国商业银行的资产负债结构加速变化。为了应对新冠疫情冲击,美国财政部实施了多轮规模巨大的纾困政策,美联储也将联邦基金利率降至零,并释放了天量流动性,这使得居民部门的储蓄率急剧上升,商业银行的负债规模快速膨胀。与2019年相比,2022年底美国商业银行的负债规模扩张了1.3倍,且负债中的存款占比上升了约5个百分点至79%,负债中大额定期存款占比下降了4.3个百分点至7.3%。这使得商业银行面临着如何配置这部分新增资金的难题,同时负债结构也变得更加不稳定。考虑到当时疫情冲击仍具有高度不确定性以及美联储可能在较长时间内维持低利率,美国大部分商业银行选择了增持现金和证券。与2019年相比,2022年底美国商业银行资产中的现金占比上升了4.9个百分点至14.9%,持有证券占比上升了3.9个百分点至25.1%,同时贷款占比下降了6.6个百分点至50.1%。这种资产负债结构的管理模式在低利率环境下风险较低,但一旦政策利率开始快速上升,银行业的脆弱性将显现。

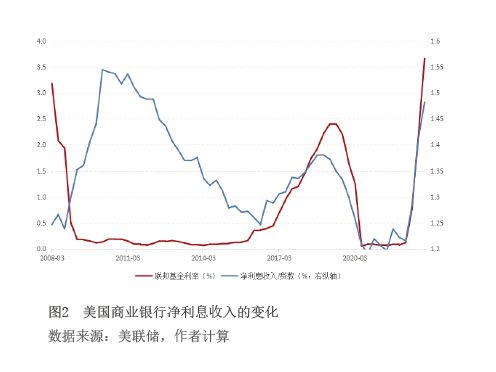

政策利率上升从两个方面对美国商业银行的收入产生影响。第一,美国商业银行的净利息收入会受到影响。存贷利差是影响商业银行净利息收入的关键因素。由于美国商业银行中的定期存款占比趋于下降,一旦政策利率开始上升,商业银行的贷款利率上升幅度将高于负债成本上升幅度,即存贷款利差将扩大。与此同时,在加息周期的过程中,经济基本面通常仍然具有韧性,这也意味着商业银行贷款的拖欠率不会快速上升,因此,存贷利差的扩大会带来净利息收入的增加。图3显示,在2015年12月开启的加息周期和2022年3月开启的加息周期中,美国商业银行的净利息收入占贷款比重皆处于上升状态。