发改委境外投资新规影响几何

2017年12月26日,国家发展和改革委员会(下称“发改委”)正式对外发布了《企业境外投资管理办法》(国家发展和改革委员会令第11号,下称“11号令”),呼应了2017年11月国家外汇管理局(下称“外汇局”)在《关于完善银行内保外贷外汇管理的通知》(汇综发〔2017〕第108号,下称“108号文”)中强调境内银行在办理内保外贷业务中应尽到事前审核债务人是否符合境外投资相关要求的义务的规定。11号令于2018年3月1日起实施。

11号令的出台,对于境内主体而言,将使其在境外投资中,在采用内保外贷、维好协议或纯授信等不同融资方式时,需履行不同的核准、备案或报告手续;而对于境外银行而言,则将使其贷前审查更便捷灵活,但也由于11号令加强了对境内企业境外投资的事中事后管理从而对境外银行的贷后管理提出了更高的要求。

对境外投资常见融资方式的影响

11号令及108号文发布之前,为了筹措资金便利,大部分境内主体在投资境外项目时,会通过其已在境外设立的子公司向境外银行申请融资的方式在境外直接筹措资金,并利用该境外子公司间接收购目标公司股权。11号令及108号文的发布,再次强调了监管主体对境外投资合规性的关注。受此影响,对于境内主体通过其境外子公司开展申请融资并开展境外投资的项目,境外银行(尤其中资银行的海外子公司或分支机构)普遍采取了更为谨慎的审查措施,并将境内主体是否已依照规定履行完整的境外投资手续,作为发放贷款的先决条件之一。有鉴于此,境内主体以境外银行融资作为项目资金来源的,应同时考虑其所需履行的核准或备案手续的流程及其难度,权衡选择合适的融资模式。也就是说,11号令实施后,境内主体(包括企业和个人)所需履行的相关手续发生了变化,即需要根据不同的融资模式履行不同的手续。

境外银行在为境内企业的境外投资项目提供融资时,通常会根据境内企业所提供增信措施的不同,以内保外贷、维好协议或纯授信等几种常见模式进行。

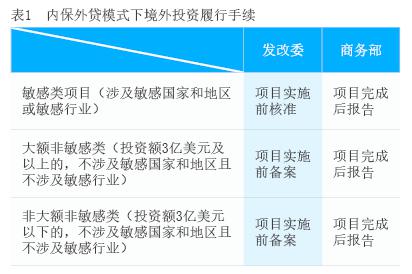

一是内保外贷。该模式的基本结构为境内企业的境外子公司向境外银行申请贷款,并用于收购目标公司,境内银行向境外银行出具备用信用证担保,境内企业作为备用信用证申请人向境内银行提供保证金、资产抵/质押等反担保。在该模式下,由于境内企业在交易中提供了担保,该企业进行的境外投资项目应属于境内企业直接开展(涉及直接投入资产、权益或提供融资、担保)的境外投资项目。11号令实施后,境内企业需办理的关于境外投资的核准和备案手续与11号令实施前其需办理的相关手续一致(见表1)。

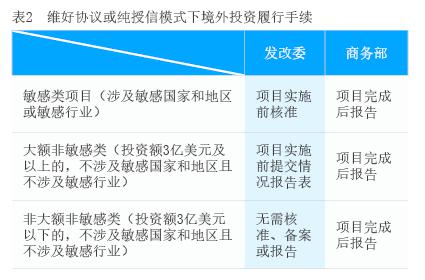

二是维好协议或纯授信模式。维好协议或纯授信模式基本结构为境内企业的境外子公司向境外银行申请贷款,并用于收购目标公司,境内企业向境外银行出具维好协议作为增信或不提供任何增信措施。在维好协议模式下,境内企业提供的维好协议并不构成担保;在纯授信模式下,境内企业也无需提供任何担保。因此,该企业进行的境外投资项目应属于境内企业通过其控制的境外企业开展(不涉及直接投入资产、权益或提供融资、担保)的境外投资项目。11号令实施前,境内企业无需就该等模式项下进行的境外投资项目向发改委办理核准、备案或报告手续,仅需在项目完成后向商务部报告即可;11号令实施后,该等模式项下进行的境外投资项目也纳入到发改委监管范围,境内企业也需办理相关的境外投资核准和备案手续(见表2)。

对境内自然人境外投资备案的要求

目前,境内自然人如需直接在境外设立企业,应当按照《国家外汇管理局关于境内居民通过特殊目的公司境外投融资及返程投资外汇管理有关问题的通知》(汇发〔2014〕37号,下称“37号文”)的规定,办理特殊目的公司返程投资外汇登记。如境内自然人在境外设立特殊目的公司不涉及返程投资,或涉及返程投资但未办理37号文项下登记的,该特殊目的公司的设立将存在合规风险。据此,笔者认为,如果境内自然人需通过其控制的境外企业进行境外投资,只能通过其已办理37号文项下登记的特殊目的公司进行。11号令实施前,境内自然人的境外投资项目不适用发改委或商务部的核准、备案或报告手续;11号令实施后,根据规定,境内自然人直接开展境外投资不适用11号令,但如果是通过其控制的境外企业进行境外投资(即境内自然人通过其控制的特殊目的公司开展境外投资),则适用11号令